Легализация дохода из интернета - особенности законодательства

Содержание

Сейчас заработок через интернет - фриланс, разработка и продажа сайтов, различные биржи контента - чрезвычайно популярен благодаря развитию дистанционной работы и разнообразных платёжных систем. Однако вокруг него витает немало мифов, которые связанных в первую очередь с налогами. Более того, люди, получающие деньги через интернет, или даже предприниматели утверждают, что такие доходы совершенно не облагаются налогами, и по законам Российской Федерации не являются полноценными доходами.

Мы разберём особенности легализации электронных денег на примере самых крупных платёжных систем, а также банковских карточек.

Стоит помнить, что данная статья опирается на положения законодательства Российской Федерации, поэтому актуальна исключительно на территории России. Также это не полноценная консультация от профессиональных юристов, поэтому для подробного изучения вопроса вам стоит обратиться к специалистам или изучить соответствующие положения самому.

Как связаны налоги и доход в интернете

По сети ходит информация, что любая работе в сети не облагается налогами. Несмотря на большое количество приверженцев этой версии, на деле это оказывается распространённым и опасным заблуждением. Налог затрагивает не только юридических, но и физических лиц, поэтому вам стоит учитывать ещё и это.

Положение о налогах с заработка в сети регулируется законом 161 ФЗ от 2011 года. Согласно ему, все электронные деньги приравниваются к обычным, и, как следствие, облагаются налогом в обычном режиме. Положение касается в том числе и электронных кошельков.

Если раньше многие пытались ускользнуть от налоговой системы, оставаясь анонимным, то сегодня сделать это всё сложнее. Электронные кошельки становятся всё более открытыми для контроля со стороны госпорганов, поэтому нарушители оперативно выявляются и несут полную ответственность за сокрытие налогов.

Платёжные системы - особенности и разница

“Электронные деньги” - понятие, которое означает как само средство платежа, так и обязательство выплаты денег обычных. Поэтому стоит пристально обращать внимание на то, в какой контексте оно употребляется. Ведь от этого зависит способ уплаты налогов.

Чаще всего для зачисления крупных сумм используют два наиболее популярных кошелька - Яндекс.Деньги и WebMoney. Они обладают широким функционалом, действую на территории многих стран и отличаются высокой степенью доверия. Поэтому важно знать, чем именно они отличаются друг от друга в плане уплаты налогов.

Юридически, Яндекс.Деньги - полноценный банковских счёт. Таким образом, деньги конвертируются в доход в тот момент, когда они появляются в кошельке. Их можно узаконить в той же мере, как и выплаты на банковскую карту.

С WebMoney ситуация немного сложнее. Его кошелёк является частью системы расчётов, поэтому электронные деньги в нём - это титульные знаки. Такие титульные знаки фактически считаются ценными бумагами, что несколько осложняет понимание налоговых выплат.

Если посмотреть на всю ситуацию с законодательной стороны, то вывод денег на карту с WebMoney - это продаж ценных бумаг с зачислением денег на карту. Налог с них взимается соответственно. Таким образом, доходом деньги становятся в тот момент, когда вы снимаете их с кошелька, однако с некоторыми нюансами.

Ниже мы рассмотрим эти особенности каждой из платёжных систем и расскажем, как нужно легализировать электронные выплаты, чтобы это не принесло проблем.

Легализация доходов в Яндекс.Деньги

Чтобы легализовать доход в данном кошельке, не нужно быть предпринимателем. Заработок облагается налогами на физлицо, что сильно упрощает дело.

Легализация проходит в два этапа:

- до конца апреля текущего года вы заполняете налоговую декларацию;

- после этого, до 15 июля нужно заплатить налог. Он составляет 13 процентов, которые отсчитываются от суммы дохода за предыдущий отчётный год.

При этом в течение самого года предоставлять налоговую декларацию не требуется.

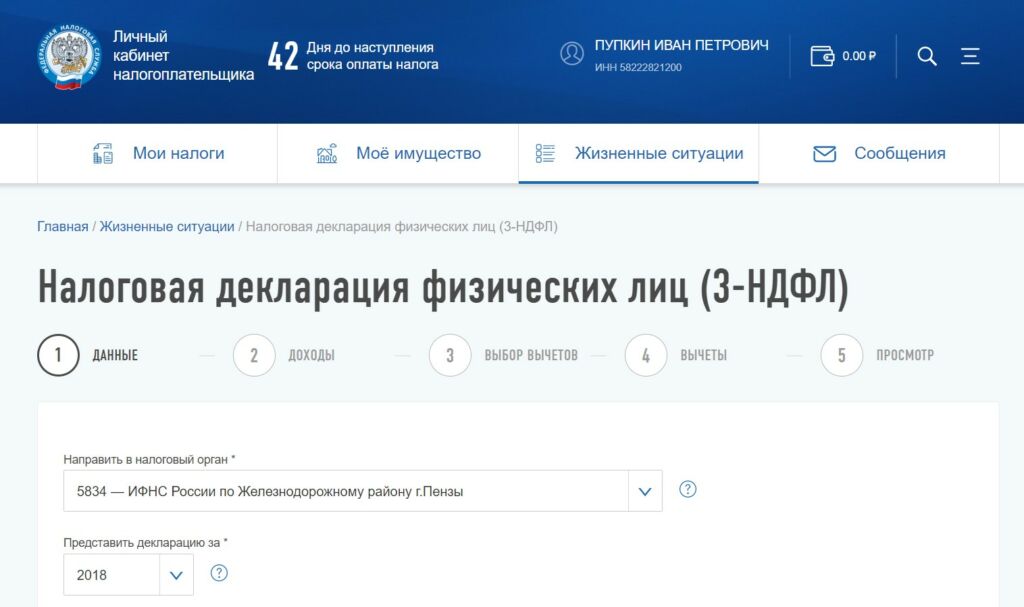

Декларация представляет собой форму 3-НДФЛ, она же подоходный налог. Заполнить её можно тремя способами. Первый и наиболее привычный - вручную, в бумажном виде, в налоговой по вашему месту жительства, куда её и предстоит сдавать.

Однако, если у вас нет времени или возможности попасть в налоговую, можно воспользоваться компьютером. На сайте налоговой службы присутствует возможность заполнить декларацию как в режиме онлайн, так и оффлайн через специальную программу. Это сильно упрощает дело и освобождает вас от необходимости стоять в очередях.

Чтобы сдать форму онлайн, потребуется электронная почта. Физический документ нужно отнести в налоговую по вашему месту жительства. На этой весь процесс легализации доходов в Яндекс.Деньги закончен.

Легализация доходов WebMoney

Как было указано выше, эта платёжная система имеет несколько нюансов из-за своеобразной системы перечисления денег. По своей сути это не деньги в привычном смысле, а ценные бумаги в виде чеков на предъявителя. Соответственно, их вывод классифицируется как продажа этих самых бумаг, что, соответственно, также облагается налогом в 13 процентов за операцию.

Особенности новых кошельков WMP

Долгое время единственным кошельком WebMonye, который мог переводить деньги в рублях, был WMR. Его баланс приравнивался к суммам чеков, а статус - к остальным кошелькам типа. Однако, в августе прошлого года сервис ввёл новый формат кошельков для рублей - WMP.

Сумма денег в кошельке нового формата отныне равна сумме в рублях - это убирает “прослойку” в виде чеков и превращает их в обычные электронные деньги. Комиссия для снятия, впрочем, остаётся прежней - 0,8%, однако WMP теперь попадает под закон “О национальной платёжной системе”. Кроме того, переводы теперь также облагаются комиссией.

Индивидуальное предпринимательство и WebMoney

WebMoney предоставляет возможность переводить рубли из кошельков на счёт вашего ИП. Другую валюту можно конвертировать и перевести через специальные агентства - самостоятельно сделать это не получится. Налоги выплачиваются в полном соответствии с выбранной вами системой.

Стоит помнить, что индивидуальные предприниматели также должны выплачивать ежегодные взносы. Их сумма указана в Налоговом кодексе.

Анонимное снятие денег

Долгое время WebMoney поддерживала возможность снятия денег со счёта анонимно. Однако поправки к закону 115-ФЗ, вступившие в силу с сентября прошлого года, запретили эту возможность.Теперь, чтобы вывести деньги с кошелька, вам придётся зарегистрироваться, что включает:

- данные паспорта;

- ИНН и СНИЛС.

Пройти регистрацию можно в самой системе, либо через сайт Госуслуг.

При этом на снятие денег действуют жёсткие ограничения. В день нельзя снимать больше 5000 рублей, а в месяц - не более 40 тысяч.

Если вы хотите сохранить анонимный кошелёк, то любые действия с ним можно будет осуществлять только через банковский счёт. Единственная альтернатива - зарегистрироваться и снять анонимность.

Как выводить сумму для оплаты налогов

Положение от 1 октября 2019 года постановило, что деньги с R-кошельков можно вывести только на рублёвые банковские счета. В случае с Р-кошельками поступивший ход требует соответствующей декларации по форме НДФЛ. Размер налога - 13%.

Однако возникает закономерный вопрос - а какая сумма облагается налогом? Ведь у вас на руках два счёта - тот, который приходит в качества платежа на кошелёк и второй, выведенный в банк после многочисленных комиссий. Большой ошибкой будет брать именно вторую, ведь в таком случае вы хоть и неосознанно, но всё же удержите некоторую сумму своего дохода от государства.

Положение обязывает выплачивать налоги с суммы, которая определяется в момент зачисления её на кошелёк и является фактическим доходом. Соответственно и декларировать её нужно до вывода.

Гораздо проще разобраться на примере. Например, условный доход в кошелёк составил 10000 рублей. Комиссия за вывод составит 320 рублей, за перевод - 80, в итоге на карту вам придёт 960 рублей.

А налог декларировать нужно именно с 10000, поскольку эта сумма фактически является вашим доходом.

Оптимизация налогов через ИП

Индивидуальный предприниматель - статус, позволяющий эффективно оптимизировать ситуацию. С его помощью вы избавитесь от проблем, связанных с незаконным предпринимательством, а также снизите налоговую нагрузку. Узнать, как открыть своё ИП, можно на портале Госуслуг.

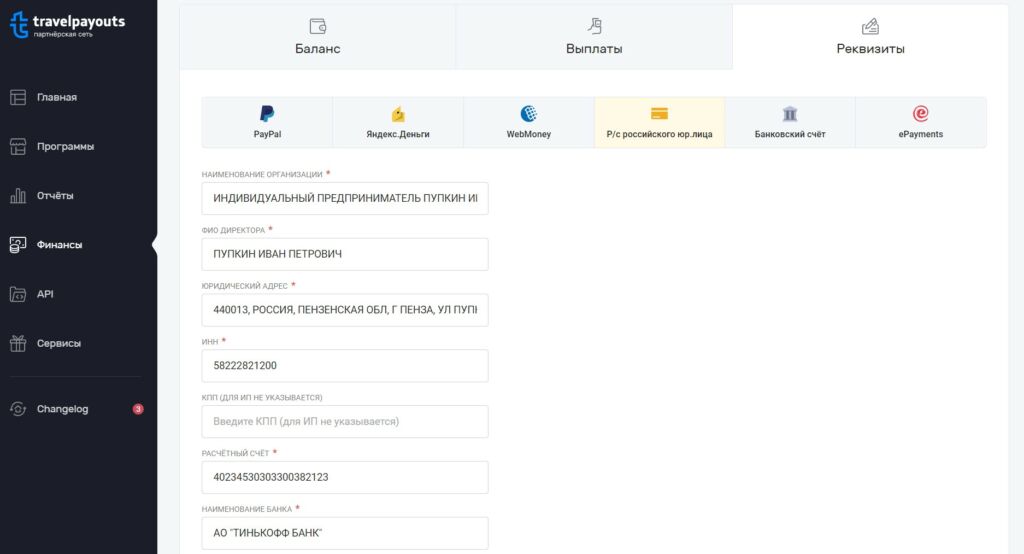

Можно также воспользоваться помощью банков. В этом отношении хорошие условия предлагает “Тинькофф” - это бесплатная помощь и быстрой заполнение документов онлайн. Однако решение, в каком статусе работать удобнее и выгоднее, остаётся на вас.

Не забывайте, что вам также нужно следить за параметрами и проводите своевременный анализ сайта на SEO.

С уважением, Настя Чехова

Маркетолог

LiVeSurf

LiVeSurf

продвижение

продвижение кнопку

кнопку