Легализация доходов из интернета на Украине

Содержание

Многие вебмастера на просторах СНГ получают устойчивый доход из интернета. Однако далеко не все знают, что он также облагается налогом. Ситуацию усугубляют слухи и домыслы, в результате которых вебмастер хоть и неосознанно, но нарушает закон, игнорируя выплаты налогов.

В одной из недавних статей мы разбирали, как правильно легализовать доход из интернета на территории России. Сегодня мы поможем вебмастерам с Украины и рассмотрим нюансы законодательства, правовые отличия от России и способы легализовать доход без лишних проблем.

Положение Налогового кодекса

Налоговый кодекс Украины предполагает уплату 18 процентов налога с любого вида дохода. Это касается как физических, так и юридических лиц. Узнать ставку на конкретный вид доходов можно на сайте Министерства финансов, однако в большинстве случаев она будет одинаковой - 18 процентов.

Разумеется, несоблюдение данной статьи и уклонение от уплаты налогов уголовно наказуемо. Нарушителя ждёт финансовый штраф, либо лишение свободы, в зависимости от тяжести преступления и размера “сохранённых” средств. Минимальный штраф таким образом составляет 17 тысяч гривен, а самое строгое наказание - тюремное заключение на 10 лет.

Избежать этого можно, если вовремя и исправно оплатить все налоги и соответствующие пени, квитанции и сборы. В таком случае наказание будет значительно смягчено, в особенности если гражданин ранее не привлекался с подобными обвинениями.

Доходы из интернета также облагаются налогом, несмотря на многочисленные заверения “экспертов”. Поэтому, уклоняясь от их уплаты, вы закономерно получаете проблемы с законом, массу потраченных нервов и времени, а также пятно на репутации. Чтобы избежать этого, необходимо легализовать свои средства одним из двух способов - как физическое лицо или как лицо-предприниматель, более известное как ФЛП.

Легализация доходов физического лица

Согласно действующему законодательству, общая сумма налога НДФЛ составляет 19,5 процента. Из них:

- 18 процентов составляет сам процент налога с доходов;

- 1,5 процента прибавляются в качестве военного сбора.

Стоит заметить, что веб-мастерам, которые имеют небольшой, либо нерегулярный доход за счёт продажи сайтов, их продвижения или SEO-аудита, гораздо выгоднее оформлять партнёрскую программу. Это позволяет не оформлять ФЛП, и, как следствие, не платить ежемесячный единый социальный взнос. Его размер зависит от минимальной заработной платы в стране.

Так, например, в 2019 веб-мастерам нужно было платить 918 гривен, что в год составляло 11016 гривен. В 2020 минимальна зарплата будет подниматься, а вместе с ней и ЕСВ. Партнёрские программы же помогут избежать таких выплат, которые могут сильно ударить по нерегулярному доходу вебмастера.

Сделать это можно за четыре шага:

- в качестве оплаты вы получаете деньги от партнёрской программы, которые и являются доходом;

- вторым шагом эти средства выводятся на банковскую карту;

- затем доходы считаются за один год и на их основе заполняется налоговая декларация;

- подавая декларацию в банк лично или используя онлайн-сервисы, вы тем самым полностью легализуете свой доход.

Однако, несмотря на кажущуюся простоту, нужно учитывать ряд уточнений, чтобы не попасть в неприятную ситуацию.

Любая иностранная валюта в обязательном порядке должна быть конвертирована в местную. Курс рассчитывается Национальным банком Украины. Стоит также помнить, что моментом получение дохода является зачисление денег на счёт - все действия будут опираться именно на эту дату.

Стоит заметить, что, в отличие от российского законодательства, украинское не даёт чёткого определения электронных денег. Согласно заявлению Государственной фискальной службы, они облагаются налогом в тот момент, когда средства были зачислены на электронный кошелёк. Это касается абсолютно всех электронных платёжных систем.

Их сумму гражданин Украины самостоятельно включает в годовую налоговую декларацию и платит соответствующие налоги. При этом, с 2016 года из-за проблем с координацией операций с Национальным банком Украины, на территории страны запрещена деятельность:

- WebMoney;

- Wallet One;

- Qiwi;

- Яндекс.Деньги.

В случае, если на банковскую карточку поступают средства с одного из таких кошельков, украинский банк имеет полное право заблокировать счёт клиента. Однако это не останавливает многочисленных пользователей от работы с привычными им сервисами. Несмотря на риск блокировки счёта, штрафов и санкций, за все четыре года запрета платёжных систем не было ни одного прецедента.

Мы ни в коем случае не советуем игнорировать официальные постановления - каждый вправе решать сам, готов ли он пользоваться запрещёнными платёжными системами или стоит переходить на “легальные” аналоги. Одно мы можем сказать точно - вне зависимости от источника средств, платить налоги с поступивших на банковскую карточку денег нужно обязательно.

При этом декларация о доходах должна быть заполнена и подана в соответствующие органы до конца календарного года. Крайней датой считается первое мая, либо, если день выпал на выходной, следующий за ним рабочий день. Несвоевременная подача декларации наказывается штрафом в размере десять минимумов от 170 гривен.

Слишком сильно тянуть с выплатами нельзя - наказание увеличивается с течением времени. Так, простой в месяц облагается десятью процентами погашенной суммы сверху, два месяца - в двадцать процентов. Три и более месяца попадают под уголовную ответственность и действие статьи 129 НКУ.

Пошаговая инструкция легализации доходов для физических лиц

Обычно вебмастер, которому платят электронными деньгами, имеет неустойчивый доход, зависящий от текущих проектов. Эту сумму он впоследствии выводит на банковскую карту, после чего может свободно ими распоряжаться. И в этот момент он превращает их в доход, с которого нужно заплатить налоги.

Существует два способа сделать это. Первый достаточно просто - нужно обратиться в инспекцию по вашему месту жительства и следовать инструкциям сотрудников. Мы рассмотрим другой метод, который позволит вам даже не выходить из дома - онлайн.

Главная сложность, которая возникает при заполнении онлайн-версии налоговой декларации - необходимость подписать её ЭЦП. Это электронно-цифровая подпись, которая позволяет идентифицировать вас онлайн. Поэтому, перед заполнением всех документов, сначала нужно её получить.

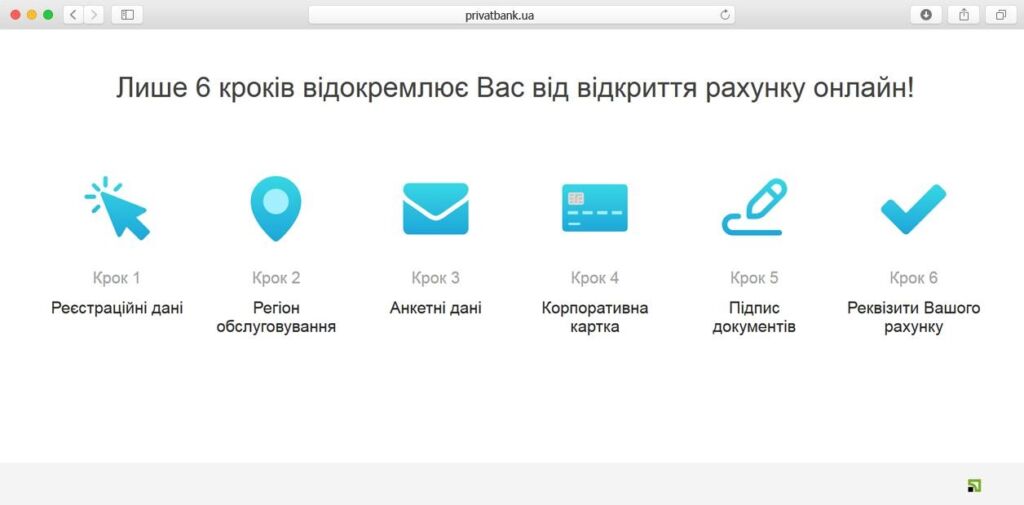

Сделать это можно в онлайн-банке “Приват-24” или получить в АЦСК. Чтобы оформить подпись через онлайн-банкинг нужна оформленная банковская карта. Это значит, что ваши данные уже присутствуют в системе и вы можете свободно получить уникальную ЭЦП. Вам нужно сделать лишь пару нажатий:

- после авторизации зайдите во вкладку “Бизнес”, в пункт “Скачать сертификат”;

- проверьте заполненные данные анкеты и задайте пароль;

- введите код подтверждения, который придёт на ваш телефон;

- сохраните файл и серийный номер.

Завершением операции будет письмо на электронную почту об успешном оформлении ЭЦП. Срок действия ключа составляет один календарный год со дня оформления, продлить его нельзя. По истечению срока вам придётся оформить подпись заново по той же схеме.

После получения электронно-цифровой подписи дело остаётся за малым. Нужно сформировать налоговый отчёт по аналогии с физическим документом, обязательно вписать в графу доходов сумму, которую вы заработали с партнёрской программы. Если деньги пришли в иностранной валюте, сумму придётся посчитать самому, с учётом конвертации по текущему курсу гривны.

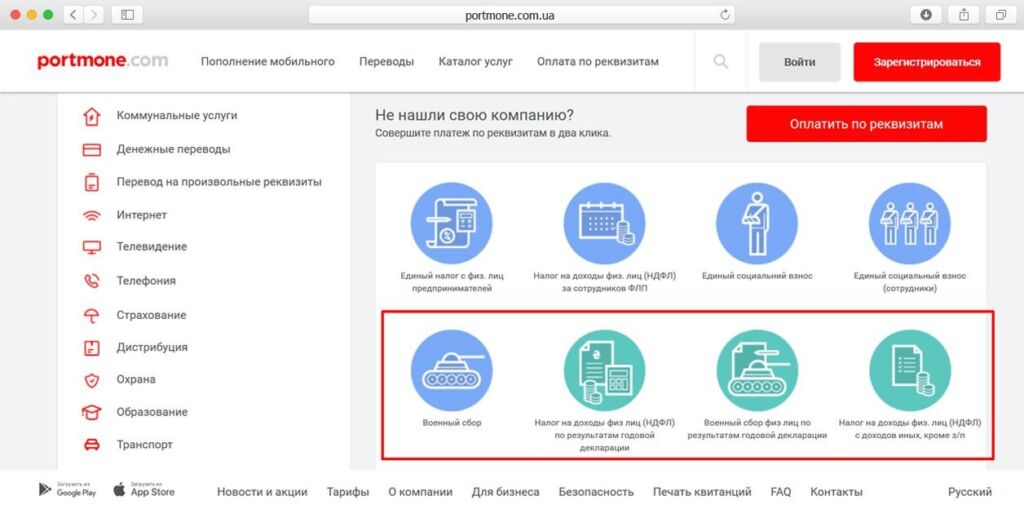

Оплатить налоги можно через различные платёжные сервисы. Чаще всего для этого обращаются к Portmone. Узнать о состоянии денег можно в разделе “Состояние расчётов с бюджетом”, чтобы точно убедиться, прошла оплата или нет.

Вам очень сильно поможет предусмотрительность. Всегда храните под рукой выписки со счёта, ссылки на публичную оферту вашей партнёрки, все копии деклараций и подтверждения оплаты соборов. Так вы всегда будете готовы подтвердить оплату налогов, если возникнет какая-либо заминка.

Легализация доходов физического лица-предпринимателя

Партнёрские программы - прекрасный выбор для вебмастеров, которые имеют несистематический доход. Однако если вы регулярно получаете большие суммы денег в качестве заработной платы, то гораздо лучше зарегистрировать физическое лицо-предпринимателя или ФЛП.

Этот статус не только снижает налоговую ставку, но и соответствует хозяйственному законодательству. Согласно его положению, любой систематический доход должен оформляться на предпринимателя. Кроме того, выплата налогов как ФЛП в среднем снижает их в два раза по сравнению с физическим лицом.

Если вы хотите продолжать работать с партнёрками, то лучшим выбором для этого станет ФЛП третьей группы. Её ставка составляет всего 5 процентов от дохода, ЕСВ составляет 22 процента, а отчёты нужно предоставлять в налоговую раз в три месяца. ФЛП действует только если ваш доход составлять 5 и менее миллионов гривен - в противном случае придётся перейти на общую систему.

Как зарегистрировать ФЛП

Обратиться за регистрацией в качестве физического-лица предпринимателя можно в Государственную регистрационную службу. Обратитесь в отделение по вашей прописке и подготовьте пакет документов:

- паспорт и ИНН;

- регистрационную форму номер 10;

- заявление на применение ФЛП третьей группы для расчета налогов.

Если вы делаете это через посредника, то для завершения операции понадобится нотариально заверенная доверенность.

Регистрация предусматривает указание КВЭД - каждый такой код соответствует определённому виду занятости. Подробнее узнать о них вы можете на сайтах соответствующих ведомств.

Для вебмастеров подходят следующие коды:

- 62.09;

- 63.11;

- 63.12;

- 63.99;

Они затрагивают деятельность в сфере информационных услуг и порталов, технологий и систем, включая разработку сайтов. Не стоит добавлять в список кодов 73.11 - он отвечает за размещение рекламы, которое регулируется отдельно. К нему стоит обращаться только в том случае, если ваша основная деятельность связана именно с маркетингом.

Подать документы можно как самостоятельно, так и через фирмы-посредники. Также существует возможность зарегистрировать ФЛП онлайн, через сервис “Дом юстиции”. Если всё сделано правильно и одобрено, то ваши данные появятся в едином реестре министерства юстиции.

После завершения регистрации нужно стать на учёт в органах фискальной службы. Параллельно с этим можно подавать заявление для упрощённой системы налогообложения, которая и снизит вам процентную ставку. Сделать это можно в течение 10 дней после регистрации ФЛП, поэтому подготовьте все документы заранее.

полноценным предпринимателем вы станете в тот момент, когда зарегистрируете свою книгу учёта доходов в налоговой. Купить её можно в любой канцелярском магазине.

Последний шаг — покупаем в любом канцелярском магазине книгу учёта доходов и регистрируем её в налоговой.

Как открыть банковский счёт

Помните, что далеко не каждая партнёрская программа делает выплаты в гривнах. Поэтому счёт вам нужно будет регистрировать в том числе и в самых распространённых валютах - долларах, евро и рублях. Доллары в принципе считаются универсальной валютой, поэтому открытие дополнительного счёта для них практически обязательная процедура.

Лучшим выбором для украинских вебмастеров являются Альфабанк и “ПриватБанк”. Их главные преимущества заключаются в дешёвом обслуживании, удобных модулях для оплаты налогов онлайн и удобный онлайн-банкинг. Более того, для регистрации в “Приват-24” сгодится любая карта, если ваши базовые сведения есть в системе банка.

Чтобы открыть чёт как ФЛП в Альфабанке, быть его клиентом совершенно необязательно. Договор подписывается при личной встрече с сотрудником. Альфабанк предлагает удобную продажу валюты, переводы на карту физического лица, а также специальный доступ к счёту для бухгалтера.

“Приват-24”, со своей стороны, помогает сформировать отчётность, имеет круглосуточную поддержку и в целом гораздо проще в точки зрения подачи и оформления многочисленных документов. Однако нужно помнить, что банк не всегда принимает определённые Swift-платежи. Ознакомиться со списком можно на сайте сервиса.

Что стоит учесть при отчётности

Книгу отчётности важно вести регулярно, заполняя её в день поступления средств. При этом сумму доходов нужно указывать в гривнах, в том числе и для иностранной валюты. Переводить её нужно, согласно курсу НБУ.

В принципе, когда вы ведёте ФЛП, важно придерживаться простой схемы работы. Раз в три месяца вы в обязательном порядке сдаёте декларацию и оплачиваете ЕСВ вне зависимости от наличия дохода. При этом все суммы считаются и оплачиваются в гривнах.

ФЛП часто используют электронные кошельки для расчёта с клиентами и получении прибыли. Однако, ввиду вышеперечисленных причин, ситуация с ними неоднозначная. Несмотря на отсутствие прецедентов блокировки счёта, это всё ещё противоречит официальной позиции правительства.

Важно соблюдать все предписания, регулярно оплачивать налоги и хранить документы на случай юридических проблем. Так вы надёжно легализуете свой сетевой доход и избежите множества проблем.

С уважением, Настя Чехова

Маркетолог

LiVeSurf

LiVeSurf

продвижение

продвижение кнопку

кнопку